持ち家にかかる固定資産税、いくらくらいの金額になるのか解説

賃貸のマンションやアパートではなく、自分の持ち家を所有すると、その持ち家に対して税金がかかります。それが固定資産税です。この税金は、消費税や所得税などいった税金と違って、それほど馴染みのない名称かもしれません。 では、固定資産税はどれくらいの納税額になるのでしょうか。この記事では、固定資産税について、さまざまな情報を掲載しています。一緒に学んでいきましょう。

固定資産税ってどういうタイプの税金?計算方法は?

固定資産税とは、自らが所有している固定資産に認定されたものに対して、支払わなければいけない税金です。

住宅に関するものは土地や家などを所有している場合、それらが課税対象の扱いとなり、納税義務が発生します。

土地は、持ち家が建てられている土地に加えて、畑や田んぼ・牧場、山林なども固定資産の扱いです。

建造物は持ち家以外では、店舗や倉庫、工場なども自分の所有物であれば課税対象の扱いになって、税金の支払いをしなければいけません。

固定資産税の納税義務が発生するのは、先述した課税対象となる物件を固定資産課税台帳に記載したときです。

台帳に記入確認される期限は1月1日で、その時点で台帳に載っていた場合、納税の対象になります。課税するのは固定資産がある市区町村で、東京都の23区のみ特例で都が課税する仕組みです。

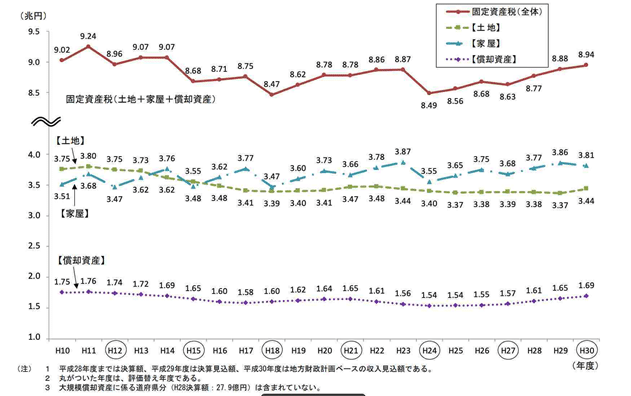

総務省のデータによると、年間の固定資産税の納税額は、以下の通りです。

出典:総務省HP「固定資産税の現状と課題」4ページより

このように、毎年、兆単位での納税額になり、国にとっては貴重な財源として納税された金額は、福祉や教育、道路など各所にて利用されています。

持ち家を所有している人にとってやらなければいけない重要義務が、固定資産税の納税なのです。

では、固定資産税の金額はどのようにして決められるのでしょうか。それは、独自の計算式によって算出されます。その計算方法は以下の通りです。

「固定資産評価額(課税標準額)×税率(標準税率である1.4%)」

定資産評価額とは、所有している土地や建物などがどれくらいの価値があるか、調査したうえで決められる額です。

評価は3年に1回、その時の地価をベースに調査して決定されるので、固定資産を購入した金額と異なる場合もあります。調査したとき、地価が高騰した場合、それだけ納税額もアップする仕組みです。

たとえば、固定資産評価額が2500万円だった場合、計算式に当てはめると、「2,500万円×1.4%=35万円」という金額になります。

しかし、固定資産税は、ある条件を満たせば税金を減らせる軽減制度があります。これは、敷地が200平方メートル以下の部分である小規模住宅用地であれば、課税標準額が1/6になり、200平方m以上の部分である一般住宅用地の場合は1/3になるという制度です。

また新築住宅で建物の面積が120平方mであれば、標準額は半分に軽減されます。ただし2020年3月31日までに新築されたのが条件です。

「土地の評価額が1,400万円、建物が900万円の新築分譲住宅」の場合、特例(土地面積が200平方m以下)の計算式で計算すると、どのような数字が出るのでしょうか。以下をみてみましょう。

・土地の評価額1,400万円×1/6×税率1.4%=32,000円(百桁から切り捨て)

・建物の評価額900万円×1/2(新築のため半分)×税率1.4%=63,000円

・32,000円+63,000円=「9万5,000円」

このように9万5,000円という固定資産税の金額になります。

国土交通省「平成30年度 住宅市場動向調査」40ページによると、住宅購入額は、新築・中古と合わせると3,075万〜1,788万円というデータが発表されています。

これらの数字で計算すると、15万円ほどが固定資産税の相場と考えていいでしょう。 固定資産税の納税は、一括か年4回に分けて支払う仕組みです。一括の支払いが難しい場合は分納での納税がおすすめです。

固定資産税以外もある!持ち家にかかる税金

全文は(続き)下記からお読みいただければ幸いです。(無料)