住宅ローンの審査に通過できない?異動の履歴がある人の対処法

「住宅ローンの融資を受けたいけど、前にクレカの返済が遅れたことがある…審査は厳しいのかな。」

住宅ローンの融資を受けるには、審査の通過は必須です。過去に大きく返済が遅れ、個人信用情報に傷がついた人にとって、審査通過は難しいかも知れません。

今回は、そんな人の住宅ローン審査への対処法などを解説します。

この記事はFlatwork株式会社が監修しております。(リビングキャンプ運営)

東京都知事から認可を受け正式に宅建業免許を取得しています。<免許番号>東京都知事認可(1)第104151

実際にマイホームの仲介業務をしているので現場のリアルな情報をお届けしていきます。

住宅ローンの審査はNG?異動の状態や審査への影響を解説

住宅ローンの融資を受けるためには、事前審査と本審査の両方の審査に通過することが必要です。

審査の基準は各金融機関によって異なりますが、約束通り返済してくれるのかを総合的に判断されます。

住宅ローン審査通過が厳しいと言われる人は、個人信用情報に「異動」と記載がある人です。

日本には、CICや全国銀行個人信用情報センターという個人信用情報機関があり、銀行・保証会社・クレジットカード会社などが会員となっています。

そして、会員となっている金融機関は、わたしたちが融資を受けた時などの契約内容や返済状況を共有できる仕組みです。この情報を個人信用情報と言います。

CICの情報開示報告書によると、異動がある人は以下のような場合になります。

・61日以上または3ヶ月以上、借り入れに対する返済が遅れた

・契約者がキャッシングなどの返済をできないため、保証会社が代わりに金融機関へ返済した

※クレジット会社は保証会社と保証契約を締結していて、契約者が支払いできない場合、代わりに保証会社が返済する仕組みです。

・裁判所が破産を宣告した

一度、個人信用情報に異動が表示されると、その借入を完済し契約が終了してから5年間は記録が残ります。

一般的に、収入が安定している公務員や大企業の正社員は金融機関にとって信用度が高いですが、異動の履歴があると住宅ローンの審査が厳しくなります。

問題は借入をしたことではなく、期限内に返済しなかったことです。注意が必要なのは、携帯電話の本体を分割払いする時。この契約もクレジット契約になるので、延滞すれば信用情報に傷がつきます。

住宅ローンの審査は無理?異動の履歴がある人が気をつけるポイント4選

個人信用情報に異動の履歴がある人が、住宅ローン審査を通過するにはどうしたらいいのでしょうか。先ほど解説した通り、異動の履歴がある人は金融機関からの信用を大きく失っている状態。

そのため、これをすれば絶対に大丈夫という方法はありません。

しかし、金融機関が審査で考慮する項目を知ることで、審査に落ちる原因を解消することが可能です。

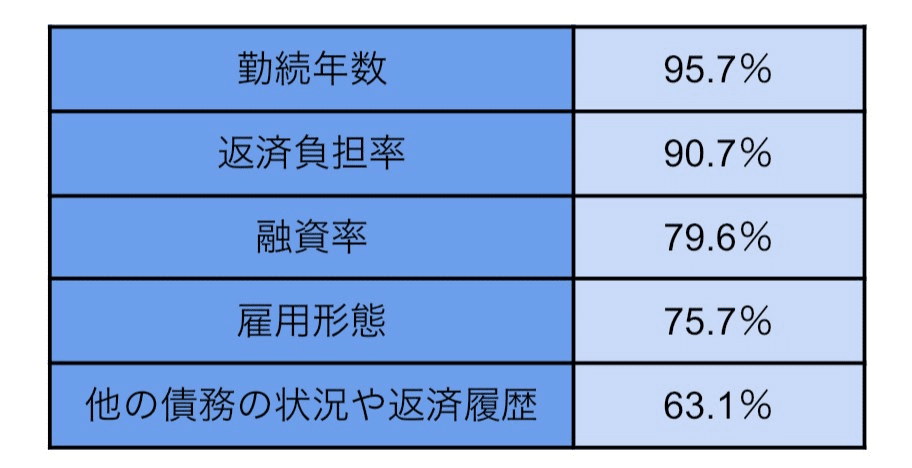

以下は、国土交通省が公表している金融機関が審査で考慮する項目と、考慮する金融機関の割合から一部抜粋したものです。

出典:民間住宅ローンの実態に関する調査

上記をもとに、住宅ローンの審査通過の確率を少しでも上げる以下4つのポイントを解説します。

・勤続年数、雇用形態

・返済負担率

・頭金

・住宅ローン以外の借入額

それでは一つずつ解説します。

・勤続年数、雇用形態

住宅ローンの返済は25年や35年など長期の返済です。勤続年数が短いと離職のリスクがあると捉えられてしまいます。また、派遣社員や契約社員なども離職のリスクがあり、金融機関からすると、正社員よりも信頼が低くなりがちです。

・返済負担率

返済負担率とは、年収に対する年間の返済額の割合です。審査では住宅ローンだけでなく、車やキャッシングなど他の借入額も含みます。たとえば、年収400万の人が車のローン返済が年間15万、住宅ローンの返済が年間85万の場合、返済負担率は25%です。

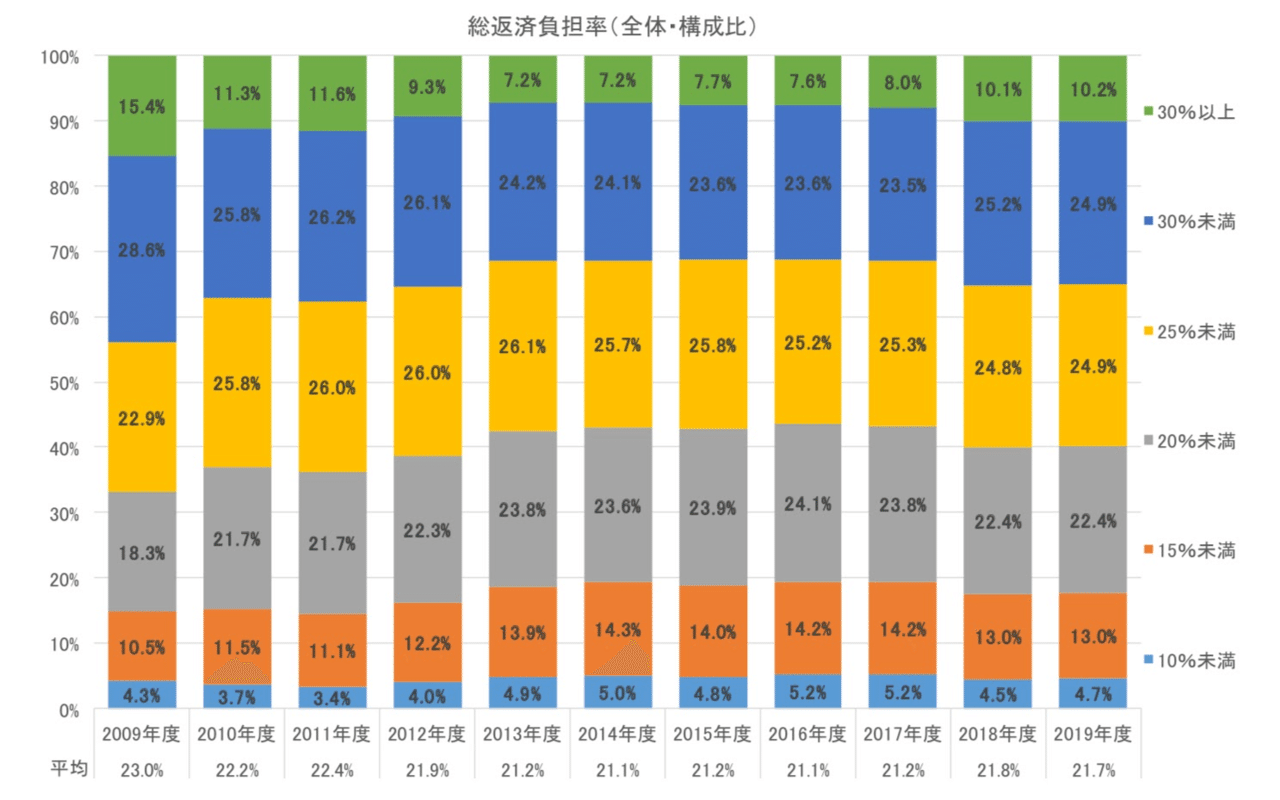

以下のグラフは、住宅金融支援機構が公表している、フラット35 利用者の返済負担率を示したものになります。

出典:フラット35 利用者調査

上記から、65%の人は返済負担率25%未満におさえているため、借入額を決める際の参考にしてくださいね。

・頭金

頭金の額を多くできると、住宅ローンの返済負担が軽くなるだけでなく、先ほど解説した返済負担率を下げることができます。また、まとまった額の貯金ができれば、金融機関の印象もプラスになります

頭金を多く用意できれば、利息が低くなることもメリットです。長期固定金利のフラット35 では、頭金を10%用意できるかどうかで、利率が以下のように異なります。

全文は(続き)下記からお読みいただければ幸いです。(無料)